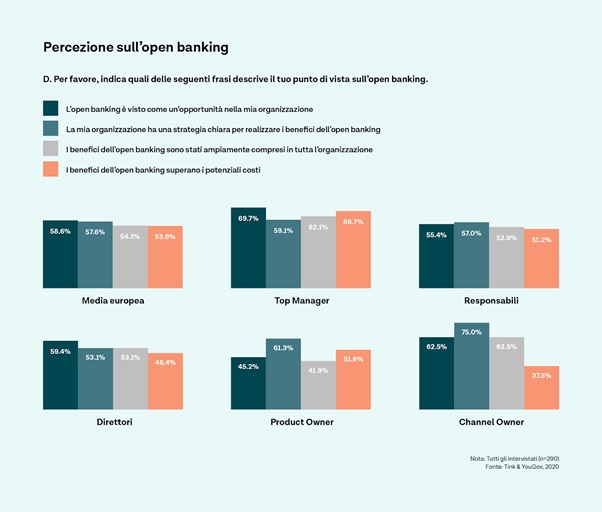

Il 70% del top management riconosce l’opportunità dell’open banking, ma solo il 45% dei product owner pensa lo stesso. La maggior parte degli intervistati tra gli istituti finanziari (59%) è fiduciosa di disporre di talenti che possano sfruttare al massimo l’open banking, ma solo il 43% dei product owner ritiene di avere le risorse necessarie

I nuovi dati prodotti dalla piattaforma di open banking Tink rivelano che, sebbene all’interno delle istituzioni finanziarie europee vi sia un pensiero complessivamente positivo sull’open banking, una mancanza di allineamento interno rischia di inibirne il suo pieno potenziale.

I risultati rivelano notevoli differenze nel modo in cui le opportunità legate all’open banking vengono percepite da tutte le istituzioni finanziarie e di come ci siano opinioni divergenti sulle capacità e le competenze relative nei diversi dipartimenti di una stessa organizzazione. Questo divario interno riflette l’enorme mole di attività che le banche devono affrontare per essere realmente pronte all’open banking, così da soddisfare le nuove esigenze dei clienti.

TOP MANAGER VS PRODUCT OWNER. Secondo i nuovi dati raccolti da Tink, oltre i due terzi dei top manager (70%) vedono l’opportunità offerta dall’open banking in tutta la loro organizzazione. Quasi la stessa percentuale pensa, inoltre, che offra un buon rapporto qualità-prezzo (67%) ritenendo che i benefici superino i suoi costi potenziali.

Tuttavia, mentre i team senior mostrano fiducia nell’open banking, la ricerca dipinge un quadro più vario in altri dipartimenti aziendali. La maggior parte dei channel owner (63%), responsabili dell’online, del mobile o sviluppatori di interfacce, riconosce l’opportunità dell’open banking in tutta la propria organizzazione. Al contrario, meno della metà (45%) dei product owner, quindi proprio chi ha il compito di massimizzare il valore generato dal prodotto, la pensa allo stesso modo.

Si nota, dunque, come ci siano differenti punti di vista sulle competenze e sulle risorse necessarie, all’interno di una stessa azienda, e come questi possano influenzare il buy-in nei confronti dell’open banking. Ciononostante, è la maggior parte degli intervistati a ritenere di avere già a disposizione i talenti necessari all’interno dell’organizzazione per raggiungere i propri obiettivi di open banking (59% in media).

Quanti lavorano nell’IT sono i più fiduciosi (65%) di possedere le competenze per offrire servizi di open banking, seguiti da chi lavora con il management (61%) e dai canali di banking digitale o mobile (60%). Tuttavia, solo il 43% dei product owner è fiducioso che il proprio team disponga delle risorse necessarie per capitalizzare l’open banking.

Da qui si evince come ci sia mancanza di accordo sul fatto che i prodotti e i servizi offerti ai clienti stiano sfruttando pienamente tutte le capacità di open banking dell’organizzazione. La stragrande maggioranza degli addetti al reparto IT (67%) ha affermato di ritenere che le capacità di open banking vengano sfruttate nel modo opportuno. Dato che stride con il pensiero dei dirigenti del dipartimento di digital e mobile banking, solo il 32% di loro – quindi meno di un terzo – la pensa allo stesso modo.

Marie Johansson, Country Manager di Tink in Italia, ha commentato: “Anche se ci sono tanti sfidanti in rapida crescita nel settore, le banche restano nella posizione migliore per offrire servizi di open banking integrati. In qualità di custodi di denaro e fornitori di servizi finanziari, hanno già una solida base clienti che si fida di loro ed è quindi più propensa a condividere i propri dati.

“Tuttavia, non dobbiamo sottovalutare l’enorme compito che le istituzioni finanziarie devono affrontare per prepararsi all’open banking. È lecito attendersi che alcuni rami del business potrebbero rimanere indietro nell’abbracciare tale opportunità.

“Come rimediare quindi? Man mano che i membri del top management costruiscono la propria strategia di open banking, è essenziale colmare eventuali lacune di conoscenza o culturali per garantire l’allineamento interno. Che si tratti di partnership strategiche fintech, acquisizioni o di un riallineamento aziendale, le banche devono assicurarsi di essere ben posizionate nella corsa alla migliore offerta di customer experience attraverso l’open banking”.

Il report completo è disponibile QUI.